随着新能源汽车的发展,新能源电池技术也在不断的创新,许多研发者将目光聚集在新能源电池的材料上,旨在寻求新的突破。而作为电池领域的主要原料——硫酸镍,则出现了新的需求增长点,这就使得整个产业链,发生了翻天覆地的变化。

1. 镍新的需求增长点:电池领域主要原料硫酸镍概述

1.1 硫酸镍的性质

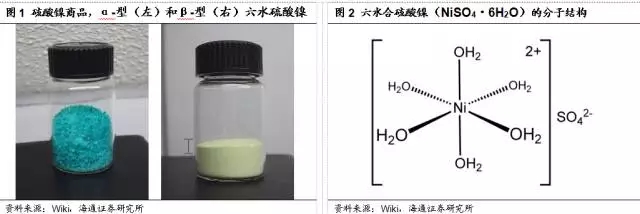

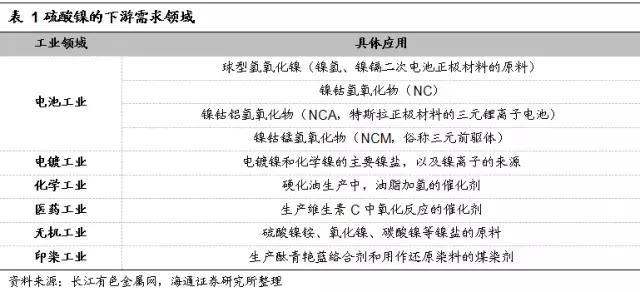

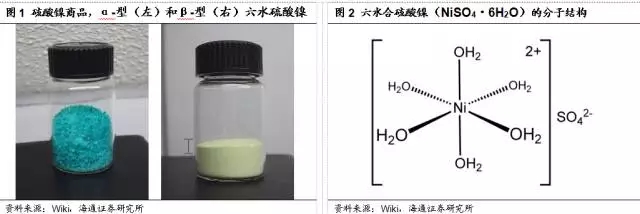

硫酸镍,化学式为NiSO4,有无水物、六水合物(NiSO4·6H2O)、七水合物(NiSO4·7H2O)三种,其密度分别为3.68,2.07,1.948 g/cm3。硫酸镍商品多为六水合物,分子量为262.84,即硫酸镍产量价格均指六水合物。有α-(四方晶体,蓝色)和β-(单斜晶体,绿色)两种晶体结构。

低于31.5℃硫酸镍溶液结晶为七水合物,七水硫酸镍为绿色透明晶体,有甜涩味,稍有风化性。31.5~53.3℃结晶为α-型六水硫酸镍(蓝色不透明晶体);53.3℃转变为β-型,103℃时失去5分子结晶水成为一水物,在280℃时失去全部结晶水,成黄绿色无水物。840℃分解为三氧化硫和氧化镍。

三种硫酸镍均易溶于水,水溶液呈弱酸性(pH 4.5)。无水物不溶于乙醇、乙醚、丙酮;六水合物易溶于乙醇、氨水;七水合物能溶于醇。硫酸镍有毒性和致癌可能性,空气中最高容许浓度0.5mg/m3。

1.2 硫酸镍的制备方法 硫酸镍的制备方法有以下五种:(1)金属镍溶于硫酸,结晶后得到粗制硫酸镍晶体,晶体再溶解,除杂浓缩后得到电池级硫酸镍晶体;(2)铜电解中杂质金属镍在阳极被氧化,溶解为硫酸镍,除杂浓缩后得到电池级硫酸镍晶体;(3)将镍矿加工成高冰镍或者氢氧化镍、氧化镍、碳酸镍等镍中间品,然后溶解于硫酸浓缩结晶后得到六水硫酸镍,国内主要硫酸镍生产企业金川镍盐、吉恩镍业、广西银亿等均通过这种方式生产硫酸镍;(4)生产金属钴过程中的含镍溶液制备所得;(5)含镍废料制备所得,国内代表企业有格林美、池州西恩、邦普循环等。

目前,加拿大、韩国、日本和台湾等国家地区均采用金属镍溶于硫酸的方法制备硫酸镍。这种制备方法有原料纯度高、杂质少、来源稳定,制备的得到的硫酸镍品质好,制备过程污染小等优点,缺点是制备成本偏高。

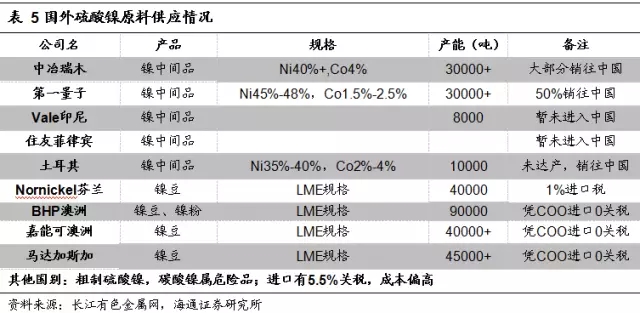

我国的硫酸镍生产以中间品制备为主,包括铜电解中所含杂质镍;钴生产中的含镍溶液;氧化镍、氢氧化镍和碳酸镍等镍中间品溶于硫酸制得;还有就是由含镍废料的回收再利用。主要优势是原料来源多种多样,生产成本低;缺点是生产过程污染较大。随着国家对工业生产的环保要求层层加码,目前国内的硫酸镍企业都面临着转向以金属镍为原料转型的趋势。

2. 高镍三元方向明确,未来需求或将迎来爆发

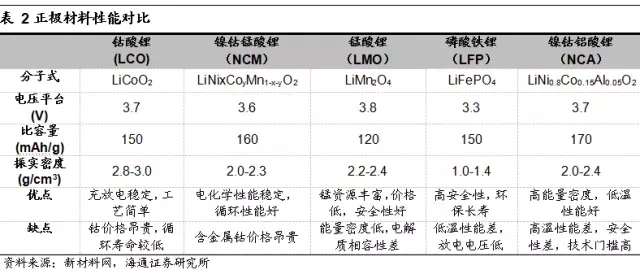

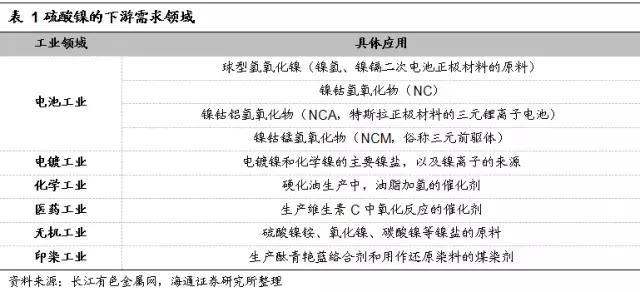

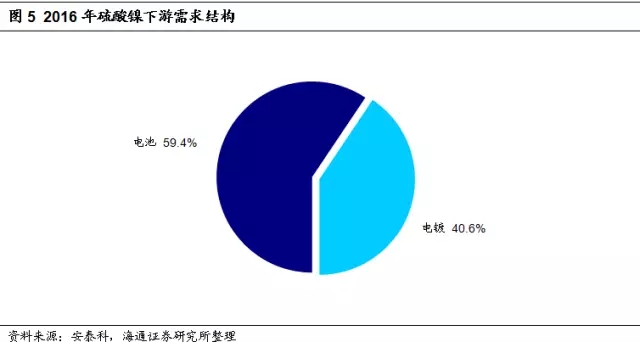

2.1 硫酸镍主要用途:电池级和电镀级

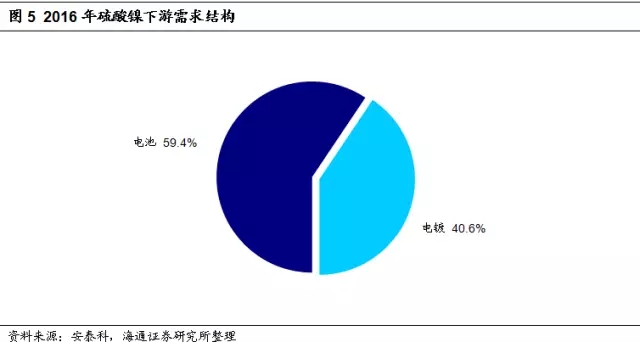

硫酸镍按照镍和钴的纯度分为电池级硫酸镍(Ni质量分数≥22%,Co质量分数0.4%)和电镀级硫酸镍(Ni质量分数≥21%,钴质量分数≤0.05%),也分别应用于电池和电镀领域。电镀级硫酸镍主要用于生产汽车轮毂、外观件等产品。

在电池行业,硫酸镍主要用在传统的镍镉电池、镍氢电池以及目前主流的三元锂电池这两个方面。其中前者镍镉电池因为充电过程中的记忆效应和不环保等因素,已经逐渐被淘汰;镍氢电池正极材料的主要原料球镍(球形氢氧化镍)以及三元材料锂离子电池的前驱体原料镍钴锰酸锂(NCM)或镍钴铝酸锂(NCA)中的镍元素均由硫酸镍提供。而镍在其中的主要作用是提高材料的能量密度,决定着电池的容量。

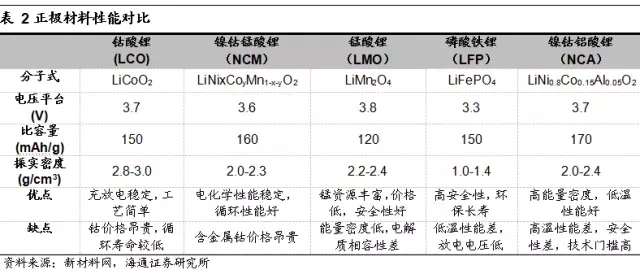

2.2 新能源汽车带动需求,正极材料向三元高镍发展2.2.1 高能量密度——新能源汽车发展重中之重

新能源汽车取代燃油汽车的核心是提高性价比,所谓性价比就是里程成本比,及性能上提高续航里程,价格上降低材料成本和配套系统质量。这就需要在保持系统重量的基础上大幅提高整车电池容量,即能量密度。国家政策方向明确,在2020年整车能量密度达到260Wh/kg,几乎比目前翻了一番,成本也要降低到1元/Wh。

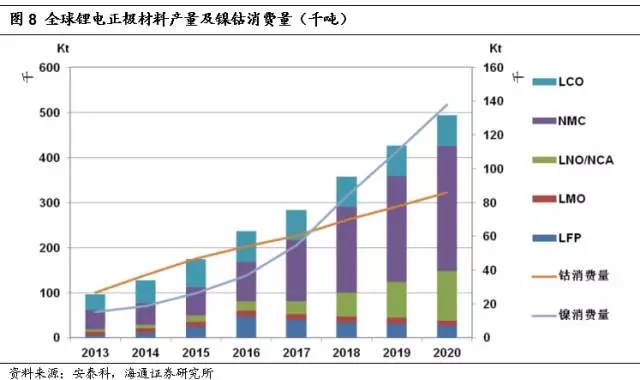

新版双积分政策落地,各大车企对高能量密度的电池需求被放大。而高能量密度电池现有的最大短板便是正极材料,目前市场主流的正极比容约为130-140mAh/g,远低于石墨负极的330-340mAh/g的比容。镍元素含量的多少,决定了正极材料的活性分子数量,以及正极材料的比容。正极材料由磷酸铁锂转向三元材料,由低镍三元转向高镍三元以及NCA发展,正是大势所趋。据中汽协和电动汽车资源网的数据显示,我国新能源汽车上半年累计产量 20.4 万量,同比增加13.3%;销量达到19.5万辆,虽然和全年80万辆销量的预计稍有差距,但仍同比大幅增长。随着商用车补贴的退坡、对三元正极的解禁和针对能量密度和续航里程的一系列补贴政策的实施,根据高工锂电数据显示三元正极在动力电池领域的占比由16年的22%激增到17年预期超过一半。而不同的三元材料对硫酸镍需求各异。从分子式上测算NCM333、523、622、811以及NCA对硫酸镍的需求分别为0.9、1.36、1.63、2.16以及2.03吨,可见同样为硫酸镍为原料的三元正极,单吨高镍三元对硫酸镍的需求是低镍NCM333的2.4倍。目前动力电池领域三元仍以NCM333和523为主,高镍材料供应严重不足,低端产能释放竞争加剧。高端材料供给严重短缺,去年国内高端三元正极材料NCA、811/622产量占比仅为三元正极材料总量的1%。未来需求可期。

2.2.2 钴价大涨加速镍对钴的替代

钴价相比年前涨幅超过100%,大大提高了三元材料成本,压缩厂商利润空间。镍替代钴不仅可以节约成本,还可以进一步提高能量密度。目前受限于技术壁垒等原因,镍钴比例仍以NCM333、NCM523为主,根据高工锂电数据2016年NCM622和NCA占比5%左右,未来这一比例有望大幅提升。

2.2.3 特斯拉引领高镍三元NCA潮流

Model S所用18650电池是松下产的型号为NCR18650B三元材料电池,正极材料正是高镍NCA(LiNi0.8Co0.15Al0.05O2),电容量约3.3Ah,电压达到3.6V,能量密度高达243Wh/kg。而最新的Model 3采用21700电池,正极材料仍选择NCA,能量密度更是提高到了300Wh/kg左右。

特斯拉引领的NCA潮流对硫酸镍的需求影响巨大。首先测算一辆特斯拉Model S的硫酸镍需求量:根据电池节数和单体电池容量和正极材料的能量密度我们可以测算出一辆P85D的Model S所需正极材料NCA质量为120.8kg。1kgNCA所需硫酸镍原料2.03kg,所以一辆Model S所需硫酸镍245.2kg,即2.88kg/kWh。据此计算一辆75kWh的Model 3所需硫酸镍216.4kg。而2020年特斯拉Model 3预计产量达到100万辆,这同时会为全球带来21.6万吨的硫酸镍需求,而这已经是目前全球硫酸镍下游需求的近一半。而特斯拉的示范效应或带动更多车企采用NCA正极材料,预计未来几年全球硫酸镍需求端或迎来爆发。

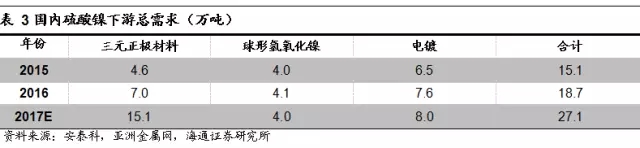

2.3 总需求测算:年复合35.2%的硫酸镍增长率 以下根据三个方面测算并预计硫酸镍总需求:目前主流的三元正极材料(包括消费锂电和动力锂电)、传统的镍氢电池原料球镍以及电镀工业。

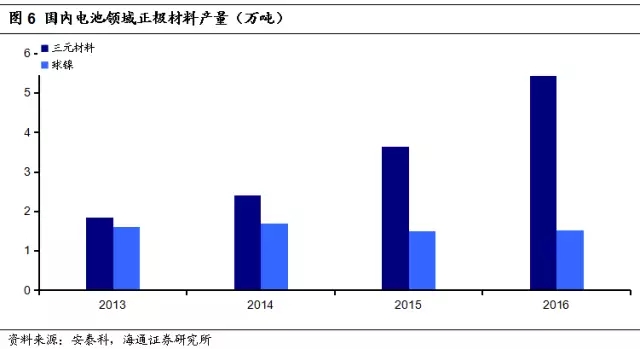

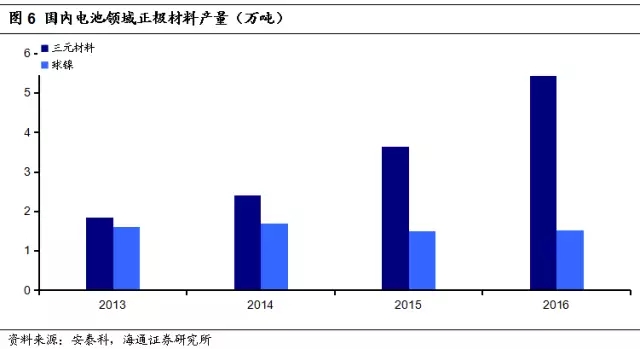

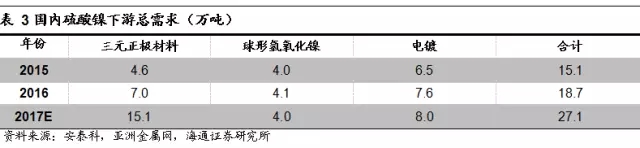

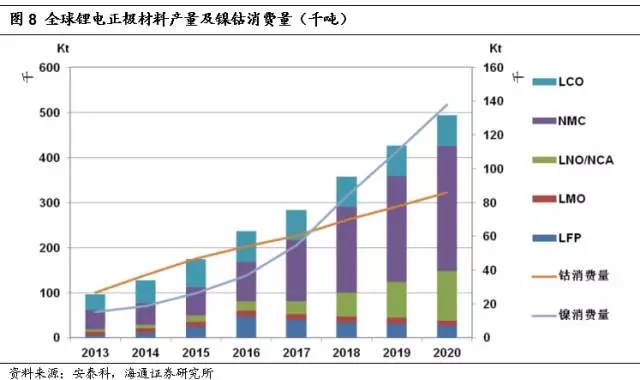

由电动汽车网数据显示,2016年全国正极材料产量16.16万吨,同比2015年增长43%;其中三元材料产量5.43万吨,同比增长49%。据高工锂电数据我国目前正极材料仍以NCM为主,2016年NCM333占比20%,NCM523占比75%,NCM622、NCA占比5%,其中NCA占比不足1%,按照每吨不同三元材料所需硫酸镍计算,对应的电池级硫酸镍总需求为6.99万吨;球镍产量为1.5万吨与15年几乎持平,球镍含镍量为60%,据此可推算出消耗电池级硫酸镍4.1万吨;传统电镀行业硫酸镍需求稳定,根据安泰科资讯2016 年需求7.6万吨,16年国内硫酸镍总需求合计18.7万吨。预计17年传统电池仍维持原状,长江有色金属网预计电镀工业每年会有5%的同比增速;电池级硫酸镍受新能源汽车带动,安泰科预计2017年全年动力电池出货量36GWh,而三元材料有望占比50%左右即18GWh,是16年的近三倍。预计17年全年三元材料产量10.0万吨,再结合三元占比趋势(高镍化发展)可估算17年硫酸镍需求总量,年均复合增长率达35.2%。

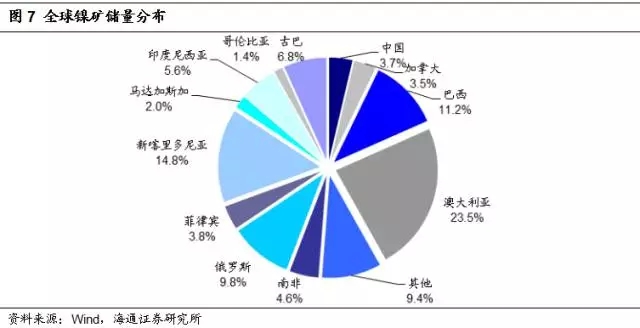

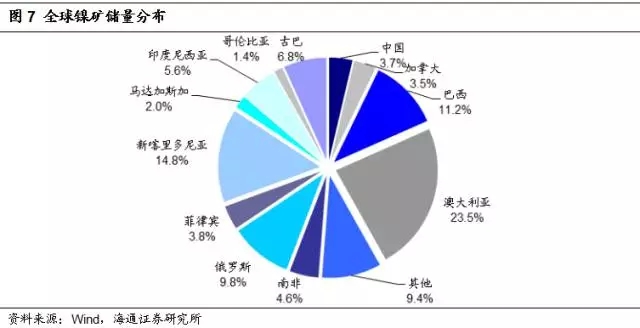

3. 产量水涨船高,供需格局仍向短缺转变 自然界中镍主要以氧化矿(红土矿)和硫化矿两种形式存在,我国镍矿主要是硫化铜镍矿,其中甘肃金川镍矿是全球第四大硫化镍矿,储量占全国的62.7%;红土镍矿资源比较缺乏,高度依赖进口。2015年中国镍矿进口量为3516.72万吨,对外依存度超过60%。当前我国主要通过金属镍为原料以外的方式制备硫酸镍,有生产成本低,原料来源多样的优点,缺点是对环境影响较大,对企业实力有一定要求。随着国家对环保重视程度的提高,我国硫酸镍的生产有向以金属镍为原料转型的趋势。其中镍中间品仍然是我国硫酸镍生产的主要原料。

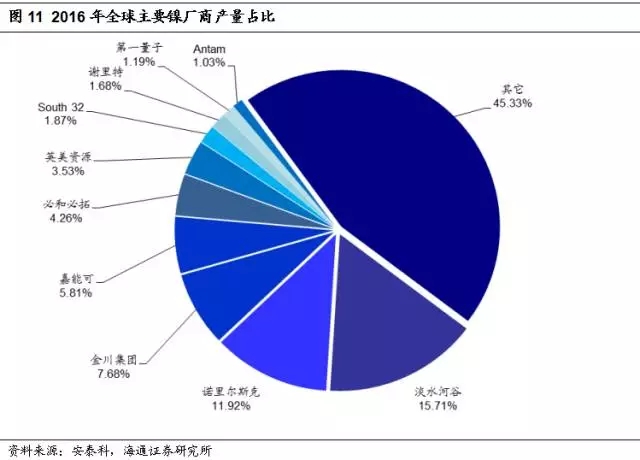

3.1 电池领域拉动镍消费弹性明显 据INSG的数据统计,2016年全球原生镍产量为198万吨,消费量为203.32万吨。目前来看,2016年全球硫酸镍38万吨产量对金属镍的消耗不到5%,远不及不锈钢对镍消费的贡献。但从增速和消费增量来看却是镍下游其他领域不可比拟的。2016 年全球镍消费量中,不锈钢占 67.3%,电池占 3.1%; 安泰科预计到2020 年全球不锈钢行业用镍占比将下降至 64.2%,电池行业用镍将增加至 7%。 2025 年全球电池行业用镍量有望达到 30 万吨,不锈钢占比为 61%,电池行业为 10%。据安泰科资讯在16、17年镍在电池领域增速存在明显拐点,因而镍市场对于硫酸镍的消费需求的反映还是比较敏感的。此外,2017年菲律宾和印尼的镍矿供给还存有不确定性,原生镍的供给弹性较大,以当前的电池级硫酸镍的需求来看,暂时还不存在原料短缺的风险。

对于国内的硫酸镍企业来说,事情又不一样。由于镍中间品主要由红土镍矿通过氢氧化物沉淀的技术制备,而红土镍矿大都依赖进口,近年来镍价低迷逼停了很多国外的中小型镍矿山,我国镍矿进口数量自2013年以来连年下滑,因此国内的硫酸镍企业反映的是原料不足。国内目前只有金川集团拥有自产硫化矿,格林美拥有镍回收生产线,对进口的需求不大。

3.2 三元材料需求剧增,带动硫酸镍产量攀升 亚洲金属网的数据显示,2015年全国硫酸镍产量约为18.7万吨,2016年已经攀升到了24.7万吨。2013年以前,我国硫酸镍的产量基本稳定在14万吨左右,随着我国新能源汽车产量在2014年开始放量,硫酸镍产量也随之增加,三元材料的需求拉动作用十分显著。

目前国内的硫酸镍产能大致为34.3万吨左右,由于动力电池和新能源汽车的火热,金川镍盐、格林美和广西银亿此后还有9万吨的硫酸镍扩产计划。

据安泰科估计,2017年国内硫酸镍产量将上升至30万吨;国外方面产量约为20万吨,除了住友集团、优美科和俄镍,还有几家企业在产。我们根据此后的扩产情况推测,2018年全球硫酸镍将进一步上升至60万吨左右。

3.3 硫酸镍溢价刺激电解镍转产 亚洲金属网的数据显示,2015年全国硫酸镍产量约为18.7万吨,2016年已经攀升到了24.7万吨。2013年以前,我国硫酸镍的产量基本稳定在14万吨左右,随着我国新能源汽车产量在2014年开始放量,硫酸镍产量也随之增加,三元材料的需求拉动作用十分显著。

目前国内的硫酸镍产能大致为34.3万吨左右,由于动力电池和新能源汽车的火热,金川镍盐、格林美和广西银亿此后还有9万吨的硫酸镍扩产计划。

据安泰科估计,2017年国内硫酸镍产量将上升至30万吨;国外方面产量约为20万吨,除了住友集团、优美科和俄镍,还有几家企业在产。我们根据此后的扩产情况推测,2018年全球硫酸镍将进一步上升至60万吨左右。

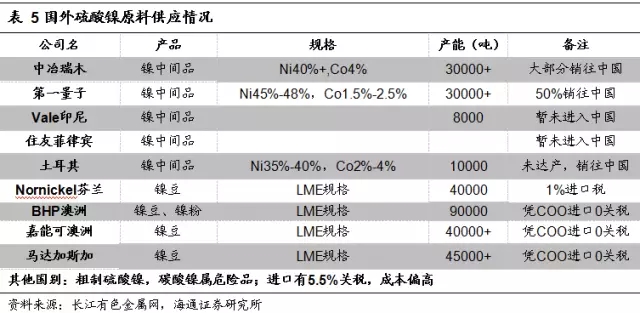

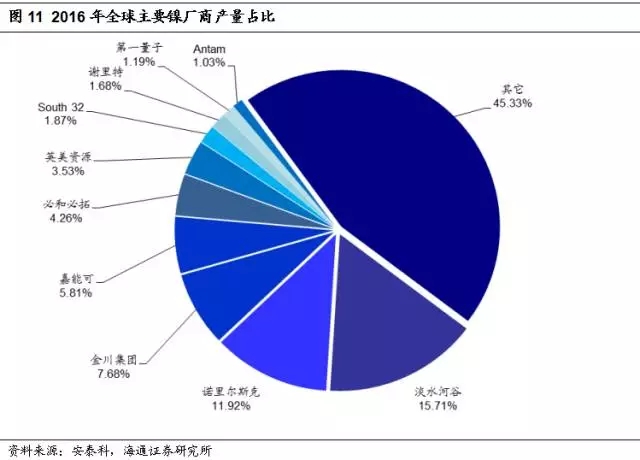

3.3 硫酸镍溢价刺激电解镍转产 目前电解镍价格在8.7万元/吨左右,硫酸镍价格在2.5万元/吨,硫酸镍吨镍溢价约为2.7万元。高溢价刺激了电解镍产商转产硫酸镍的需求。据安泰科资讯,必和必拓、俄镍等国际镍业巨头开始把目光投向了硫酸镍,由于看好硫酸镍的前景,这两大巨头计划未来将原料和产能转向硫酸镍。必和必拓也有计划在澳洲生产硫酸镍,俄镍与巴斯夫签订合作协议后,今后也计划扩大硫酸镍的产量。由于电解镍也是生产硫酸镍的原料之一,且国外大部分硫酸镍企业走的也是这条技术路线,那么未来就有可能出现电解镍供给不足的情况。

国内的企业中,金川今年拥有12万吨左右的电解镍产量,是最有条件转产的厂商,但未来的进展取决于决策层的速度。相对来说,中小型的民企由于生产规模较小,可以根据市场价格在电镍和硫酸镍之间灵活调整,转产硫酸镍的速度要快的多。

俄镍、必和必拓、金川集团三者的镍产量可占到全球的23.85%,他们的电解镍产能的转向,对于全球镍市的影响将非常可观。

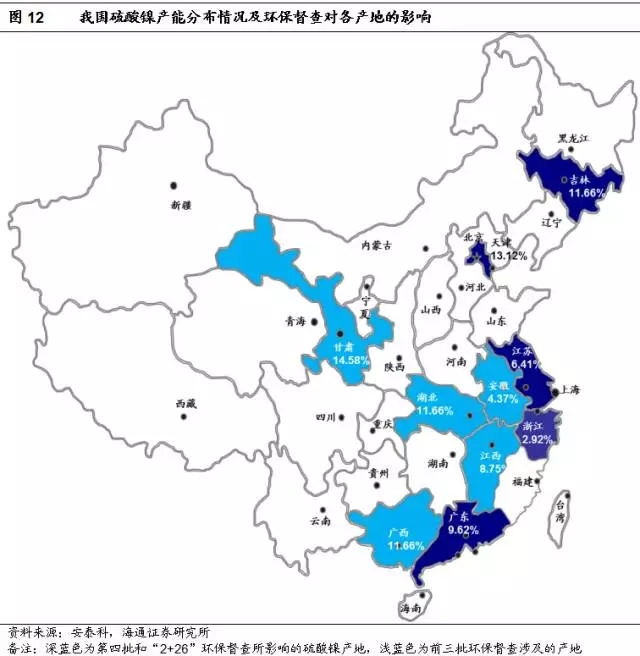

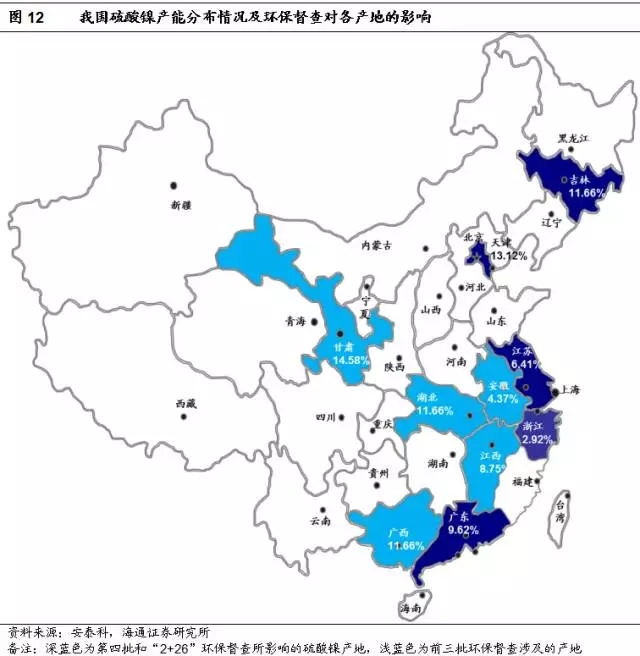

3.4 产能扩张的主要瓶颈:环保要求 除了原料相对短缺以外,环保问题也是影响我国今后硫酸镍供应的一个主要因素。工信部在2015年就将硫酸镍列入《危险化学品目录》,所以硫酸镍在生产、运输、库存等环节对环保的要求非常高,新建产能的环境评估需要比较长的周期,这将大幅限制硫酸镍新建产能的扩张。

2017年的环保督查无论是从执行力度,还是中央的态度来看,都远超人们的预期。第四批中央环保督查和“2+26” 京津冀大气污染防治专案所涉及的硫酸镍产能规模达43.73%,部分不达标产能将面临停产。而此前的三批次中央督查中,已经有企业因为环保不合格被勒令停产。

除了产能扩张面临着瓶颈之后,硫酸镍行业还存在着较高的隐性门槛。一般来说,新建产能必须满足配套的废气和废水处理系统建设要求,接受长周期的环境评估,这个过程可能在2年左右。先进入者在原有的产能基础上进行扩建的周期一般只要10个月左右。因此,目前行业产能的扩张主要还是来源于现有厂商。

3.5 供需平衡逐渐向短缺转变 从供需平衡来看,此前我们测算出国内需求保持着35.2%的高增长,市场对高镍三元的预期以及之前过剩产能的释放导致目前仍略微供过于求。但更要看到这种局面在逐渐扭转,并且未来几年随着特斯拉Model 3的量产和国内高镍三元技术壁垒的不断突破,仅Model 3到2020年就会新增21.6万吨的需求,再加上国内目前不到1%的NCA渗透率,以目前的供给情况以及环保对供给端施压来看我们预计未来几年硫酸镍或将持续短缺。

4.价格处于历史低位,不排除量价齐升局面 硫酸镍的价格主要取决于原材料镍精矿和硫酸、硝酸的价格以及加工费用。硫酸镍制备成本中以镍精矿的成本为主;其中硫酸的2017年市场均价仅为270元/吨;另外硝酸的2017年市场均价约1500元/吨,硫酸和硝酸的原材料成本只占到总成本中很小的一部分。

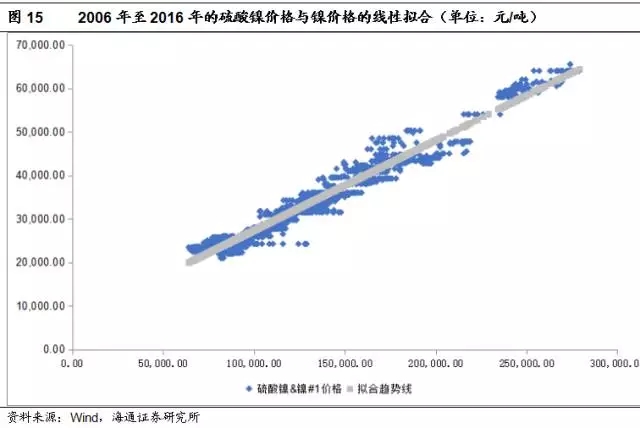

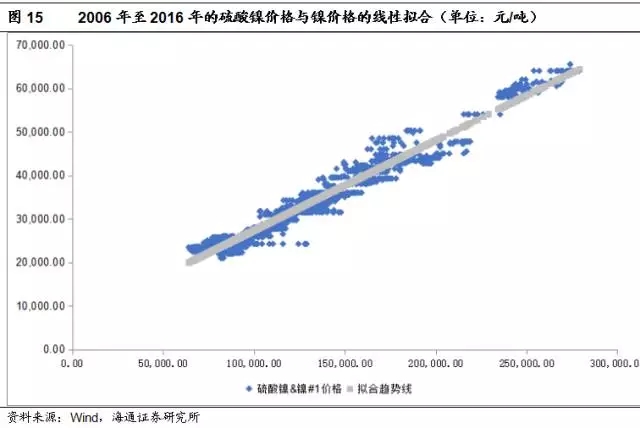

硫酸镍的价格和镍的价格呈高度相关性,可以用公式估算:国内含税价=【LME镍3个月价格*22.2%+加工费】*(1+17%)*汇率。

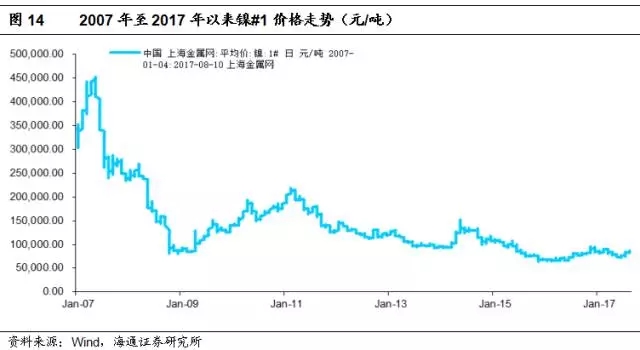

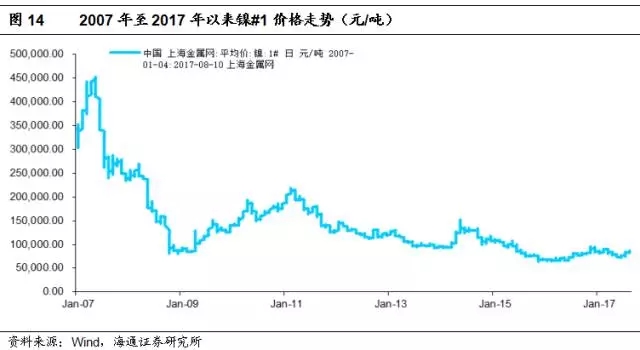

从硫酸镍价格和镍价格的线性拟合图,我们发现两者呈现高度相关性;通过回归性测试发现,两个的价格相关性达到0.98。因此我们可以通过对未来硫酸镍价格的推断来反向验证我们对镍价格的预期。受益于三元材料拉动硫酸镍价格缓慢升至目前的25500万元/吨,同时可以观察到硫酸镍同电解镍的价差进一步拉大(一顿硫酸镍需要0.22吨电解镍),由年初的3000~4000元/吨提升至目前的7000~8000元/吨,综合来看目前镍价处于历史低位。

从2006至2017年的精炼镍的供需平衡中,在2007-2015的这个时间段,全球精炼镍始终存在供大于求的现象,导致了镍价格的长期性下跌,现在镍依然处于一个长期性的价格低位。在2016年以及2017年的上半年,供需平衡发生了反转, 2017年上半年,全球精炼镍的缺口已达50000吨,镍价格得到支撑。而中国对镍产品很大程度上依赖进口,国内产量远低于需求量,国内镍价格很大程度上取决于国际镍价。

2017年下半年以及2018年,市场可能对三元电池的需求上升,导致对硫酸镍的需求上升,市场或已提前反应,硫酸镍加工费用或将保持平稳。但镍精矿的需求上扬,产量下降,有可能导致镍精矿价格低位反弹。